国际金价实时行情今日美元黄金现在价格_国际金价1570美元

1.硬黄金和纸黄金?期货和期权?他们有什么区别呢?

2.个人资产多少才能退休

硬黄金和纸黄金?期货和期权?他们有什么区别呢?

硬黄金指实物黄金

纸黄金一指特别权(SDR),一指账面上买进卖出黄金

目前,银行提供的黄金业务大致分为两种,“实物黄金”业务和“纸黄金”业务。

实物黄金业务是指实物黄金的买卖,其投资保值的特性较强,是追求黄金保值人士的首选,适合有长期投资、收藏和馈赠需求的投资者。以中行为例,该行的实物黄金业务分为自有品牌实体黄金业务和代理销售实体黄金业务。作为北京2008奥运会银行业合作伙伴,前不久该行就推出了一系列以奥运为主题的实物黄金产品,市场反应相当热烈。

“纸黄金”业务是指投资者在账面上买进卖出黄金赚取差价获利的投资方式。即使是没有尝试过任何黄金或外汇交易的人,入门也相对容易。只要掌握一些交易技巧并关注市场进展,就能有所斩获。中行上海市分行于2003年11月推出的“黄金宝”就属于纸黄金业务。投资者可根据“黄金宝”牌价,通过柜面、电话银行、网上银行及自助理财终端,直接买进或卖出纸黄金。与实金相比,纸黄金全过程不发生实金提取和交收的二次清算交割行为,从而避免了黄金交易中的成色鉴定、重量检测等手续,省略了黄金实物交割的操作过程,对于有“炒金”意愿的投资者来说,纸黄金的交易更为简单便利,获利空间更大。

与黄金挂钩型外汇理财产品是又一项新型投资工具。其收益与国际黄金价格挂钩,投资期内黄金价格波动越小,投资者的收益率越高。适合投资风格较为稳健,并且有外汇理财需求,同时又对近期金价走势有所判断的投资者。还是以中行上海市分行为例,前不久该行推出了新一期的汇聚宝,其中“美元金易求金”的产品收益就与国际金价挂钩。设在投资期内的某一天,当每盎司黄金价格处于415美元至450美元之间时,那么当天客户就有年率5.00%的收益。

虽然投资纸黄金被视为投资者进入国际黄金市场的最直接途径,使投资者无需持有真实黄金,只凭一纸账户就可自由进行黄金交易,但投资者也不能完全无视风险的存在。由于目前开办黄金业务的银行都收取0.5元/克的单边佣金,投资者在买卖黄金时应该计算好投资成本,只有当黄金价格上涨了1元/克时才有利润出现。投资者切忌盲目跟随市场波动频繁进出,否则不光承担市场风险,单黄金来回买卖的手续费也是一笔不小的开支。据业内人士分析,尽管目前黄金价格位置比较高,但利用黄金冲高回落的时机,在价位支撑点的时候介入,还是会有获利的机会。

期权交易与期货交易的区别在于:

其一,期权交易的双方,在签约或成交时,期权购买者须向期权出售者交付购买期权费,如每股2元或3元,而期货交易的双方在签约成交时,不发生任何经济关系。

其二,期权交易协议本身属于现货交易,期权的买卖与期权费用的支付是同时进行的。(与现货交在交易稍有不同的是现货交易在交割后交易仍未了结,股票的买进或卖出则在未来协义规定在交割后,交易仍未了结,股票的买进或卖出则在未来的协议规定的有效期内实现。)而期货交易的交割是在约定交割期进行的。

其三,期权交易在交割之后,交易双方的法律关系并未立即解除,因为权虽已转让,但期权的实现是未来的,须以协议有效期满时,其双方法律关系才告结束,而期货交易在交割后,交易双方法律关系即告解除。

其四,期权交易在交割期内,期权的购买者不承担任何义务,其根据股价变化情况,决定是否执行协议,如情况变化不利,则可放弃对期权的要求,对协议持有人的义务只由期权出售者承担,而期货交易的双方在协议有效期内,双方都为对方承担义务。

其五,期权交易的协议持有人可将协议转让出售,无论转让多少次,在有效期内,协议的最后持有人都有权要求期权的出售者执行协议,而期货交易的协议双方都无权转让。

其六,投资期权最大的风险与股价波动成正比,股价波动越大,风险亦越大

个人资产多少才能退休

随着近期人社部在研究“延迟退休”的消息一石激起千层浪,尽管扬子晚报已经就此报道退休年龄近期不变,但如何“养老”这一问题再成焦点。昨天微博上更有一个帖子提出: 80后退休前需准备314万退休金,如果你是50岁,退休前需备好养老金116万。这个天文数字有点耸人听闻,靠不靠谱?如果以南京人为例,需要多少退休金才能安心养老?又该为准备这些养老金如何巧妙规划?

314万靠谱吗?

算养老成本惊人:

以3%通胀率、月购买力3000元前提 现在的80后到退休时需准备314万

记者昨天找到了“80后退休前需准备314万”这一微博的出处,原来来源于《重庆晨报》的一则报道,其中理财师提出:“设,退休后你每月的开支为2000元,从60岁开始退休,按照平均寿命80岁计算,那么你退休后的20年需要2000×12×20=48万元养老金。如我们以3%的通胀计算,如果按每月支出等同于现在2000元的购买力计算,你的寿命为80岁,你现在50岁,那么从60岁退休到80岁,你需要准备116万元,才能满足你现在每个月花费2000元的生活水平。”

而且,如果你现在的年龄越小,面临的通胀时间就越长,到时候需要准备的退休金将更多。如果你对生活水平要求更高的话,自然也要更多的钱。设退休后,每个月想要过上和现在3000元相同购买力的生活水平,如果你现在50岁,10年后退休,按照3%的通胀计算,那么需要为20年退休生活准备174万元。如果你现在40岁,则需要为此准备234万。如果你是个80后,现在30岁的话,则需要准备314万退休金。

南京理财师认同:

按南京人均月支出1730元算大差不差 如十年后退休理论上要备上百万

这一计算靠谱吗?记者昨天访了招商银行南京分行的一位国际金融理财师。他表示,确实可通过专业的理财计算器来根据月支出、预期通胀率,计算你需要的养老金额。

记者发现,根据江苏省统计局网站公布的2011年长三角16城市居民收支对比情况,年人均消费支出方面,苏州市是21046元,南京市是20763元,分别相当于每月1754元和1730元,也就比上述计算的设月支出差了两三百元。

如果按南京市这一人均月支出数字看,这位理财师表示,结果应该大差不差,也就是如果你现在50岁,十年后到60岁退休的话,再考虑上通胀率,理论上要准备上百万元退休金。

不过,理财师也认为,这是非常理想化的一个计算。要准备的金额并非只就60岁这个时点,而是一个时期内。即使你到了60岁这一时点,凑不到这个数字,也是很有可能的,但还可以根据自己的储蓄情况调整投资方案,“养老问题,不是一天就能解决的,需要长期积累,不断调整。”

金融学专家存疑:

别太纠结于养老本“数字标准” 计算太简单、未考虑货币有“时间价值”

“前段时间,有人就提出250万不够养老”,南京大学商学院金融与保险系教授王长江却对这些所谓的“养老成本”说不以为然,“很简单的,你就看退休时要准备的100多万,这个钱,它也是有收益率的。但这个货币时间价值没有计算进去。”

货币时间价值是指货币随着时间的推移而发生的增值,也称为资金时间价值,也就是说,目前拥有的货币比未来收到的同样金额的货币具有更大的价值,因为目前拥有的货币可以进行投资,在目前到未来这段时间里获得复利。举个例子,今天1元钱的价值大于1年以后1元钱的价值,因为你可以拿今天的1元钱在一年内去投资。

王长江教授认为,“设你退休时准备了100万养老金,你会面临通胀,考虑进去是对的,但你的100万也有时间价值,可以通过投资获得复利。”不能单方面计算了支出的通胀因素,却不考虑货币的时间价值。使你在退休时没有准备好这100万,也无需过于担忧,也可以通过投资来获得收益、扩大本金,“最关键的应该是,如何来投资战胜通胀。”

养老金增值众人说

每种方式均有优点和风险

别忽视储蓄、多元化投资

对于养老金数字标准,观点并不一致。但有一点不约而同的是,访中多位专家均建议普通人要尽早、理性投资,以让自己的养老本钱增值。记者把访中各方意见罗列出来,并请招行国际金融理财师进行了点评,供读者参考。理财师认为,各种方式都有其优缺点,从养老看,其实,控制消费支出、从而拥有一定储蓄是必不可少的基础,别忽视储蓄了,在此基础上进行多元化投资。

A、社保

社保可以提供退休后稳定可靠的生活来源。

理财师点评:社保是作为最基本的养老生活保障。如要提高退休后生活品质,还需要其他投资方式。

B、基金定投

有美国理财专家认为,如果每个月投入1000美元进行定投,按金融市场

每年3%的回报率,40年下来,资金可达961525美元。如每月投资1000美元,按7%的回报率,40年下来,资金可达2803239美元。其中投入的本金为490000美元,投资收益为2313239美元。如果以1000元人民币为起点,也是同样计算。

理财师点评:定投确实有好处,但定投的收益率是无法预料的,如果几十年下来,可能每年收益有较大出入。

C、 商业养老保险

目前一些保险公司推出养老年金险,如果现在起每年缴费一定金额,退休后可选择一次性领取现金。一般养老险缴费期为20年,退休后可领取的利益约为总保费的300%。也可选择每月领取,能部分弥补退休后的养老金缺口。

理财师点评:商业养老保险的收益率不见得会特别高,但好处是有点像强制储蓄,把你的资金强制预留下来,有利于资金积累。投资人最好建立一个组合去优化,不光依赖于商业养老保险。

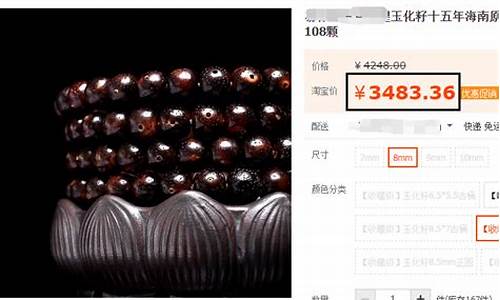

D、黄金投资

黄金抗通胀,具备容易变现和保存的特点,也可以作为一种家庭资产,世代相传。

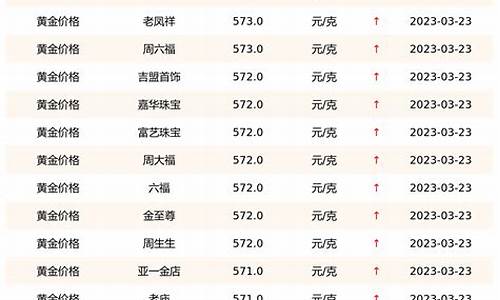

理财师点评:其实长期来看,黄金波动性也很大,黄金在与货币脱钩后,曾经历了20年的下跌。现在算上通胀率,黄金现价也仅相当于1980年时的价格。黄金在某个阶段可能会持续看好,但不代表永远只涨不跌。当然黄金在市场重大风险时,易变现,有一定价值。目前国际金价在每盎司1570美元左右徘徊,几乎回到了一年前的金价水平。

E、买消费类龙头股

南京一位投资者介绍了他自己的经验,他的投资组合自2008年7月建仓以后,主要就是“拴”在张裕、云南白药、东阿阿胶、格力电器、天士力、贵州茅台等几只股票上,“彼得林奇不是告诉我们要善于从日常生活中选股吗?所以自己选择的投资标的,一般情况下其产品或者服务,应该在日常生活中能够触摸得到。”他觉得,这些行业应该相对抗通胀。

理财师点评:生活消费类龙头股,有一定前景,但因为食品安全或预期项目破灭,会导致出现黑天鹅,比如双汇、伊利、重啤。应建立一个组合,不只买一两只产品来规避系统性风险。

F、以房养老

房产市场在近十年来的总体价格上涨不少,因此也让很多人坚信:以房养老是最能抗通胀的。

理财师点评:长期来看,也许这两年是房产需求高峰,而且目前没有什么其他太好的投资品种。而如果过了人口红利,下一代年轻人的房产需求可能趋缓,如果再开征物业税等,房产长期上涨不一定得到支持。

投资养老有可能吗

现在投入50万 “复利”30年有望变为300万

80后在未来30年之后要筹措到300万元的养老金,有可能吗?记者访中归纳了几种算法发现,如果依靠被称为“世界第八大奇迹理论”复利,投资的“本金加利息”不断像滚雪球一样再投资,你获得的收益也会是很惊人的,无需太担心未来的养老。

定平均的年回报率是6%,那么现在投入的本金只需522330元,可在30年后退休时获得300万元本息。

如现在投资50万元,以年15%的增长目标计算,五年收入会翻一倍,20年之后它就是818.5万元。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。