石油价与什么挂钩_石油价与什么挂钩最好

1.黄金价格与原油价格的关系到底是怎样的?

2.石油是怎样标价的?

3.石油价格是如何形成机制的?

4.原油价格走势主要受什么影响比较大?

黄金价格与原油价格的关系到底是怎样的?

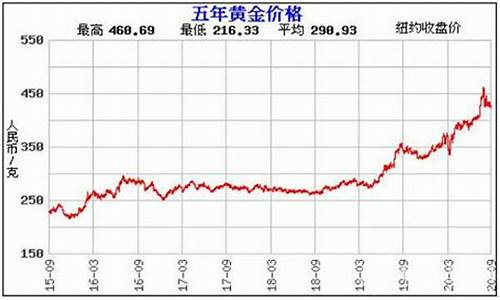

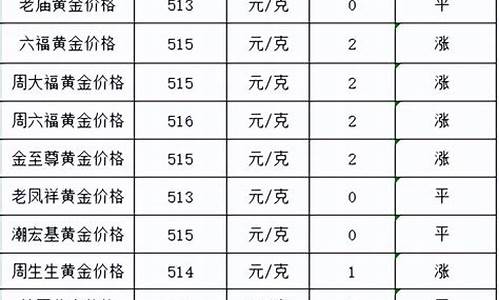

原油和黄金很大程度上都是和美元挂钩的,原油的持续高涨会导致美元贬值,而美元贬值又会促使金价上升。黄金本身作为通胀之下的保值品,与通货膨胀密不可分。石油价格上涨意味着通货膨胀会随之而来,金价也就跟着上涨。

另外,黄金和石油价格的关系也一直保持同步。这主要是由于一般原油价格的上涨,会导致通货膨胀,而一旦存在通货膨胀的预期,国际资金就会试图寻找避风港。有时为了转移风险,石油输出国往往将石油美元中极大的一部分投入到国际金融市场上去,黄金因为具有规避风险、投资保值的作用,自然也在这些石油输出国的选择范围之内。石油价格上涨时期,产油国所持有的石油美元会迅速膨胀,于是这些国家会相应提高黄金在其国际储备中的比例,增加国际黄金市场上对黄金的需求,进而推动黄金价格的上涨。这就是为什么黄金和石油价格往往保持同向关系的原因。

油价上升→美元购买力下降→美元贬值压力→持有美元者跑出美元→黄金需求量上升→黄金价格上涨。这只是在不考虑其他因素的情况下,单纯的因果分析,其实还有很多影响黄金价格涨跌的因素。

原油和黄金很大程度上都是和美元挂钩的,原油的持续高涨会导致美元贬值,而美元贬值又会促使金价上升。黄金本身作为通胀之下的保值品,与通货膨胀密不可分。石油价格上涨意味着通货膨胀会随之而来,金价也就跟着上涨。

参考资料:

石油是怎样标价的?

石油价格的标定是一个十分复杂的程序,随着全球石油贸易的发展,产生了不同的石油标价方法。

石油输出国组织的官方价格 这一价格指的是以沙特的轻油为基准的标准原油价格,是20世纪60年代石油输出国组织(OPEC)与西方跨国公司降低“标价”行为进行抗争的结果。在60年代后期特别是70年代初以来,在历次部长级会议上,OPEC都会公布标准原油价格作为当时统一的官价。到20世纪80年代,由于非OPEC产油量的增长,石油输出国组织的“官价”已不起多大作用,取而代之的是以世界上7种原油计算的平均价格(7种原油一揽子价格)来决定该组织成员国各自的原油价格。7种原油的平均价即是参考价,然后按原油的质量和运费价进行调整。

非石油输出国组织的官方价格 这是非OPEC成员的产油国自己制定的油价体系。它一般参照OPEC油价体系,结合本国实际情况而上下浮动。

现货市场价格 20世纪70年代以前,石油现货市场仅仅是作为各大石油公司相互调剂余缺和交换油品的手段。石油现货交易量只占世界总石油贸易量的5%以下,现货价格一般只反映长期合同超产部分的销售价格。因此,这个阶段的石油现货市场称为剩余市场(Residua1 Market)。1973年石油危机后,随着现货交易量及其在世界石油市场中所占比例逐渐增加,石油现货市场由单纯的剩余市场演变为反映原油的生产、炼制成本、利润的边际市场(Margina1 Market),现货价格也逐渐成为石油公司、石油消费国政府制定石油政策的重要依据。为了摆脱死板的定价束缚,一些长期贸易合同开始与现货市场价格挂起钩来。这种长期合同与现货市场价格挂钩的做法一般采用两种挂钩方式,一种是按周、按月或按季度通过谈判商定价格的形式;另一种是以计算现货价格平均数(按月、双周、周)来确定合同油价。石油现货市场有两种价格,一种是实际现货交易价格,另一种是一些机构通过对市场的研究和跟踪而对一些市场价格水平所做的估价。

期货交易价格 买卖双方通过在石油期货市场上的公开竞价,对未来时间的“石油标准合约”在价格、数量和交货地点上,优先取得认同而形成的油价为石油期货价。

从近几年的原油价格波动情况看,期货市场已经在某种程度上发挥了价格发现功能,期货价格已成为国家原油价格变化的预先指标。石油期货交易所的公开竞价交易方式形成了市场对未来供需关系的信号,交易所向世界各地实时公布交易行情,石油贸易商可以随时得到价格资料,这些因素都促使石油期货价格成为石油市场的基准价。据普氏、阿格斯等世界权威石油价格指数管理机构介绍,在确定原油和油品价格水平时,石油期货交易所前一交易日的结算价是十分重要的因素。

以货易货价格 OPEC成员国在出口其生产的原油时必须遵守成员国之间共同商定的官方价格,但由于各国国情不同,有些急需资金的成员国为了补充物资,需要多采石油,但是又要遵守OPEC的产量配额。为了解决这个矛盾,有些国家就采用以货易货的方式交换其想要的物资。采用这种方式时,其原油价格虽然是按照OPEC官方价格计算,但由于所换物资的价格高于一般市场价,所以实际上以货易货的油价往往低于官方价格,因而这是在市场疲软情况下一种更加隐蔽的价格折扣方法和交易手段。

以货易货最基本的形式是用石油换取专门规定的货物或服务,此外还有以油抵债、以油换油、回购交易等多种形式。

净回值价格 又称为倒算净价格(Net Back Pricing)。一般来说净回值是以消费市场上成品油的现货价乘以各自的收益率为基数,扣除运费、炼油厂的加工费及炼油商的利润后,计算出的原油离岸价。这种定价体系的实质是把价格下降风险全部转移到原油销售一边,从而保证了炼油商的利益,因而适合于原油市场相对过剩的情况。1985年沙特阿拉伯就是在当时原油市场供过于求的情况下,采取这种油价体系来争夺失去的市场份额的。

价格指数 信息已成为一种战略资源,许多著名的资讯机构利用自己的信息优势,即时采集世界各地石油成交价格,从而形成对于某种油品的权威报价。目前广泛采用的报价系统和价格指数有:普氏报价(P1atts)、阿格斯报价(Petro1eumArgus)、路透社报价(ReutersEnergy)、美联社报价(Te1erate)、亚洲石油价格指数(APPI)、印尼原油价格指数(ICP)、远东石油价格指数(FEOP)、瑞木(RIM)。原油现货市场的报价大多采用离岸价(FOB),有些油种采用到岸价(CIF)。

石油价格是如何形成机制的?

国际原油价格体系 随着世界原油市场的发展和演变,现在许多原油长期贸易合同均采用公式计算法,即选用一种或几种参照原油的价格为基础,再加升贴水?现货相当于期货而言,升水就是期货价格相对目前现货价格来说低,市场预期普遍看好,贴水则反之。,其基本公式为:

其中参照价格并不是某种原油某个具体时间的具体成交价,而是与成交前后一段时间的现货价格、期货价格或某报价机构的报价相联系而计算出来的价格。有些原油使用某个报价体系中对该种原油的报价,经公式处理后作为基准价;有些原油由于没有报价等原因则要挂靠其他原油的报价。石油定价参照的油种叫基准油。不同贸易地区所选基准油不同。出口到欧洲或从欧洲出口,基本是选布伦特油(Brent);北美主要选西得克萨斯中质油(WTI);中东出口欧洲参照布伦特油,出口北美参照西得克萨斯中质油,出口远东参照阿曼和迪拜原油;中东和亚太地区经常采用“基准油”和“价格指数”相结合定价,并都很重视升贴水。

(1)欧洲原油。

在欧洲,北海布伦特原油市场发展比较早而且比较完善。布伦特原油既有现货市场,又有期货市场。该地区市场发育比较成熟,布伦特原油已经成为该地区原油交易和向该地区出口原油的基准油。该地区主要包括:西北欧、北海、地中海、非洲以及部分中东国家(如也门)等。其主要交易方式为英国国际石油交易所(Internationa1 Petro1eum Exchange,简称IPE)交易,价格每时每刻都在变化,成交非常活跃,此外,其他衍生品在场外交易。布伦特原油现货价格可分为两种:即期布伦特现货价(Dated Brent)和远期布伦特现货价(15 day Brent)。前者为指定时间范围内指定船货的价格;后者为指定交货月份,但具体交易时间未确定的船货价格,其具体交易时间需卖方至少提前15天通知买方。

(2)北美原油。

与欧洲原油市场一样,美国和加拿大原油市场也已比较成熟。其主要交易方式为美国纽约商品交易所(New York Mercanti1e Exchange Inc,简称NYMEX)交易,价格每时每刻都在变化,成交非常活跃,也有场外交易。在该地区交易或向该地区出口的部分原油定价主要参照美国西得克萨斯中质原油(West Texas Intermedium,WTI)。如厄瓜多尔出口美国东部和墨西哥湾的原油、沙特阿拉伯向美国出口的阿拉伯轻质油、阿拉伯中质油、阿拉伯重质油和贝里超轻油。

(3)中东原油。

中东地区原油主要出口北美、西欧和远东地区。其定价中参照的基准原油一般取决于其原油的出口市场。中东产油国出口油定价方式分为两类:一类是与其基准油挂钩的定价方式;另一类是出口国自己公布价格指数,石油界称为“官方销售价格指数”(“官价”,OSP)。阿曼石油矿产部公布的原油价格指数为MPM,卡塔尔国家石油公司公布的价格指数为QGPC(包括卡塔尔陆上和海上原油价格),阿布扎比国家石油公司为ADNOC。这些价格指数每月公布一次,均为追溯性价格。QGPC和ADNOC价格指数基本参考MPM指数来确定。官价指数是1986年OPEC放弃固定价格之后才出现的。目前亚洲市场的许多石油现货交易与OSP价格挂钩。从OSP的定价机制可以看出,以上三种价格指数受所在国政府的影响较大,包括政府对市场趋势的判断和相应采取的对策。

(4)亚太原油。

在亚洲地区除普氏、阿格斯石油报价外,亚洲石油价格指数(APPI)、印尼原油价格指数(ICP)、OSP指数以及近两年才发展起来的远东石油价格指数(FEOP)对各国原油定价也有着重要的影响。原油长期销售合同中定价方法主要分为两类:一种以印尼某种原油的印尼原油价格指数或亚洲石油价格指数为基础,加上或减去调整价;另一种以马来西亚塔皮斯原油的亚洲石油价格指数为基础,加上或减去调整价。如越南的白虎油,其计价公式为印尼米纳斯原油和亚洲原油价格指数加上或减去调整价;澳大利亚和巴布亚新几内亚出口原油,其计价公式由以马来西亚塔皮斯原油的亚洲石油价格指数为基础;我国大庆出口原油的计价则以印尼米纳斯原油和辛塔原油的印尼原油价格指数和亚洲石油价格指数的平均值为基础;中国海洋石油总公司的出口原油既参考亚洲石油价格指数,也参考OSP价格指数。

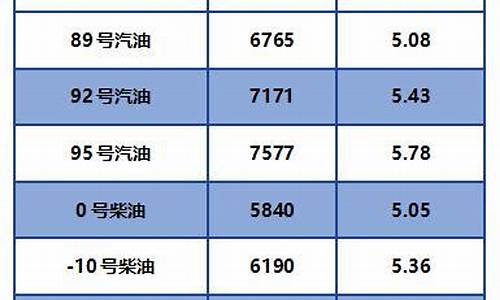

国际成品油价格体系 相对来说,国际成品油市场的发展历史较原油市场短,作价方式的国际化程度相对较低。目前国际上主要有三大成品油市场,即欧洲的荷兰鹿特丹、美国的纽约以及亚洲的新加坡。各地区的成品油国际贸易都主要以该地区的市场价格为基准作价。此外,最近发展起来的日本东京市场对远东市场的贸易也有一定的参考意义。随着新加坡成品油现货和期货市场交易的日益活跃,远东地区基本上所有国家成品油定价都主要参考新加坡成品油市场的价格。

4.石油现货市场国际石油现货贸易随着世界石油工业的产生而产生,至今已有100多年的历史。

石油现货市场最初是为了解决石油公司炼厂产品同市场需要不完全相同的问题而产生的。这些石油公司不得不在市场上出售或购进一部分产品以求保持自己的产品平衡。这一时期的现货市场价格是按合同价格(通常打一定的折扣或有一定的溢价)成交,对石油价格走势不产生什么影响。石油现货贸易量也不大。据估计,第一次石油危机前,现货贸易量大约只占总交易量的5%。

20世纪80年代以后,石油市场结构和价格形成机制都发生了变化。市场结构日益多元化,市场供需参与者都增加了。石油价格较以前低迷而又多变。1986年和1998年西得克萨斯中质油的价格曾暴跌至每桶10美元以下,海湾战争期间又快速上涨。由于传统的官价体系已不能反映发生石油冲击后复杂多变的价格变动,更多的石油交易商从价格固定的长期合同转向现货市场交易。1985年,通过现货市场进行的交易比例已增加到55%以上,具有规避风险作用的远期市场也有很大发展。

世界石油现货贸易市场的地方一般都拥有很大的炼油能力、库存能力和吞吐能力。目前世界上最大的石油现货贸易市场有:欧洲的鹿特丹、美国的纽约和墨西哥湾海岸、中东的波斯湾、亚太地区的新加坡等。

西北欧市场 西北欧市场分布在ARA(Amsterdam—Rotterdam—Antwer,阿姆斯特丹—鹿特丹—安特卫普)地区,是欧洲两个现货市场中较大的一个(另一个是伦敦市场),主要为欧洲5个大国中的德国、英国、荷兰、法国服务。这一地区集中了西欧重要的油港和大量的炼油厂,原油及油品主要来源于原苏联,来自原苏联的粗柴油供应占总供应量的50%,另外还有北海油田的原油和ARA地区独立炼厂的油品。鹿特丹是西北欧市场的核心。

地中海市场 分布在意大利的地中海沿岸,供应来源是意大利沿海岸岛屿的独立炼厂,另外还有一部分经黑海来自原苏联。地中海市场比较平稳,是这一地区重要的油品集散地。

加勒比海市场 该市场是一个较小的现货市场,但它对美国与欧洲的供需平衡起到了很重要的调节作用。该市场的原油及油品主要流入美国市场,但如果欧美两地差价大,该地区的油品及原油就会流入欧洲市场,特别是柴油和燃料油。

新加坡市场 这是发展最为迅速的一个市场。尽管只有十多年的时间,但它已成为南亚和东南亚的石油交易中心,主要供应来自阿拉伯海湾和当地新发展的炼厂所生产的油品。石脑油和燃料油在该市场占有很大份额。

美国市场 美国是世界石油的消费大户,尽管美国的石油产量在世界上排名第三,但它每年仍然要进口大量的原油,于是在美国濒临墨西哥湾的休斯敦及大西洋的波特兰港和纽约港形成了一个庞大的市场。

原油价格走势主要受什么影响比较大?

主要有这几点1. 突发的重大政治事件

石油除了一般商品属性外,还具有战略物资的属性,其价格和供应很大程度上受政治势力和势的影响。近年来,随着政治多极化、经济全球化、生产国际化的发展,争夺石油资源和控制石油市场,已成为油市动荡和油价飙涨的重要原因。

2. 石油库存变化

库存是供给和需求之间的一个缓冲,对稳定油价有积极作用。OECD的库存水平已经成为国际油价的指示器,并且商业库存对石油价格的影响要明显强于常规库存。当qi货价格远高于现货价格时,石油公司倾向于增加商业库存,刺激现货价格上涨,qi货现货价差减小;当qi货价格低于现货价格时,石油公司倾向于减少商业库存,现货价格下降,与qi货价格形成合理价差。

3. OPEC和国际能源署(IEA)的市场干预

OPEC控制着全球剩余石油产能的绝大部分, IEA则拥有大量的石油储备,他们能在短时期内改变市场供求格局,从 而改变人们对石油价格走势的预期。OPEC的主要政策是限产保价和降价保产。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。